三大需求市场预期不佳,全钢胎厂家何去何从?

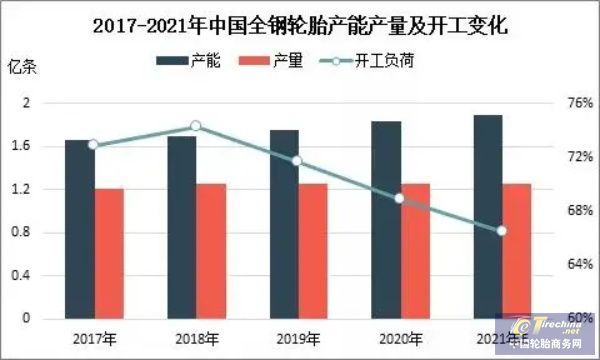

近五年,中国全钢轮胎供应增速超过需求增速,供大于求局面越发明显。

2021年全钢轮胎产品年度关键指标

开工负荷不足七成

近五年,中国全钢轮胎供应量和需求量均有所增长,但全钢轮胎仍处供大于求局面。

2020年,新冠疫情打破了全钢轮胎市场的供需平衡,中国轮胎市场在停摆一个月后较快恢复,全年产量实现了小幅微增。

然而,2021年,在内外市场需求疲软拖累下,轮胎开工呈现前高后低态势,开工负荷走低,年度产量小幅下滑,年均开工不足七成。

生产成本推高轮胎价格

自2020年四季度起,天然橡胶、合成橡胶到辅料炭黑、助剂等价格轮番上涨,不断推高轮胎生产成本。

2021年,全钢轮胎生产成本涨幅最高月份出现在4月份,涨幅21.00%,最低在1月份,涨幅5.99%。

生产成本压力增加,轮胎涨价贯穿2021年全年。以山东地区委托三包品牌12R22.5顺花为例,价格涨幅高位点出现在二季度,涨幅超过10%。

四季度后,原材料成本与运行成本的双重压力继续推高,轮胎价格调涨,成本涨幅与轮胎价格涨幅差距逐渐缩小。

库存、需求呈分化走势

2021年伊始,涨价潮助推内外销市场实现开门红,轮胎企业交货量增加速度大于需求增加速度,3月期末库存降至全年最低值。

然而,二季度开始,产能不断释放,并超过短期的国内均衡需求,商用车产量下滑、配套量难以放量,箱紧价高运力不足、出口阻力大等多方面利空需求,轮胎企业库存持续上升至全年最高,相对需求降至全年最低。

9月下旬起,轮胎涨价再起,买涨情绪再次助力库存的消耗,月末库存止增转降。进入四季度,涨价全面展开,加之需求端放量带动,期末库存连续走低。

展望2022

展望2022年,更多轮胎企业是在兼并重组的背景下,轮胎产能得到全新启用甚至增长,预计2022年产能或呈现2.64%的增长态势。

同时三大需求市场预期不佳的拖累下,2022年总需求量或呈现1.71%下滑,产量亦存一定的下滑压力,轮胎价格高位震荡走低后将逐步趋稳,最高值将出现在一季度。

更多资讯,欢迎扫描下方二维码关注中国轮胎商务网微信公众号(tire123)

友情提醒 |

本信息真实性未经中国轮胎商务网证实,仅供您参考。未经许可,请勿转载。已经本网授权使用的,应在授权范围内使用,并注明“来源:中国轮胎商务网”。 |

特别注意 |

本网部分文章转载自其它媒体,转载目的在于传递更多行业信息,并不代表本网赞同其观点和对其真实性负责。在本网论坛上发表言论者,文责自负,本网有权在网站内转载或引用,论坛的言论不代表本网观点。本网所提供的信息,如需使用,请与原作者联系,版权归原作者所有。如果涉及版权需要同本网联系的,请在15日内进行。 |